A compra de casa através de um empréstimo bancário pode ser complexa e morosa se este processo não for devidamente preparado.

Para evitar dificuldades, pode e deve procurar uma pré-aprovação do crédito habitação mesmo antes de começar a pesquisar por imóveis.

Neste artigo, vamos explicar-lhe qual a importância da aprovação prévia do empréstimo, quais os documentos necessários para esse efeito e ainda os passos para avançar com o processo.

Vai também conhecer as restantes fases envolvidas na aprovação de um crédito habitação.

O Que Significa a Pré-Aprovação do Crédito Habitação?

Ter uma pré-aprovação do crédito habitação significa que um cliente é elegível para solicitar o empréstimo tendo por base uma avaliação prévia, ou preliminar, levada a cabo pelo banco.

Com efeito, neste processo, o cliente envia todos os documentos solicitados e a entidade bancária analisa as suas condições financeiras e profissionais.

Ao solicitar uma pré-aprovação, a instituição financeira avalia se consegue cumprir o contrato de crédito que pretende realizar e se está numa situação favorável para pagar todas as prestações perante um determinado montante de compra.

Desta forma, consegue ter uma noção do valor máximo que o banco lhe pode emprestar e se preenche os requisitos mínimos para obter o crédito, não correndo o risco de sobreendividamento.

⚠️ Nota: A pré-aprovação não é vinculativa, ou seja, não significa que o crédito seja realmente aprovado. Terá, no entanto, uma maior probabilidade de isso acontecer, se a pré-aprovação for positiva.

A aprovação prévia torna-se ainda mais relevante num contexto em que o stock de empréstimos para compra de casa continua a aumentar. No fundo, é uma forma de facilitar todo o processo.

Qual é a Importância da Pré-Aprovação do Crédito?

Há três razões pelas quais a pré-aprovação de um financiamento é tão importante:

- Permite ter uma ideia realista da faixa de preço do imóvel: obtendo uma pré-aprovação, consegue perceber quanto pode pedir no empréstimo e procurar casas com um preço integrado nessa faixa. Esta é, de resto, uma forma de ajustar as suas expectativas.

- Evita a perda de uma casa para outro comprador: se já a tiver uma validação preliminar do crédito, o seu poder de negociação é maior e terá mais segurança para fechar o negócio comparativamente a um comprador que avance sem essa pré-aprovação.

- Agiliza o processo de aprovação do crédito: a decisão final relativamente ao seu pedido será mais rápida se já tiver atravessado esta fase inicial. Isto porque grande parte da documentação já está do lado do banco e a análise de risco também já terá sido efetuada.

Como tal, a prioridade deve ser pedir uma pré-aprovação do crédito habitação quanto tiver o seu primeiro contacto com as entidades financeiras.

Vamos, então, explicar como poderá solicitar esta avaliação inicial junto do banco para que possa avançar com o empréstimo.

Como Pedir Pré-Aprovação do Crédito?

Para pedir a pré-aprovação de um pedido de crédito habitação, tem duas possibilidades:

- Dirigir-se aos balcões ou aos websites de vários bancos e pedir as simulações;

- Contar com um intermediário de crédito, que contacta as entidades por si.

É indispensável contactar diferentes instituições para garantir que aceita a proposta mais barata, isto é, aquela com a prestação mais baixa e com as melhores taxas de juro (taxa fixa, variável ou mista).

Ora, ficar pelo banco onde tem conta à ordem ou por aquele de que ouviu falar é arriscado e pode resultar numa perda de milhares de euros ao longo da duração do contrato.

Neste contexto, o apoio de um intermediário de crédito como a Gestlifes é muito vantajoso: além de compararmos o mercado de crédito por si, temos uma relação próxima com as entidades financeiras. Por isso, o processo de pré-aprovação será ainda mais célere.

💡 A pré-aprovação poderá demorar até cerca de um mês. O processo varia bastante de cliente para cliente e depende do risco que representa para o banco.

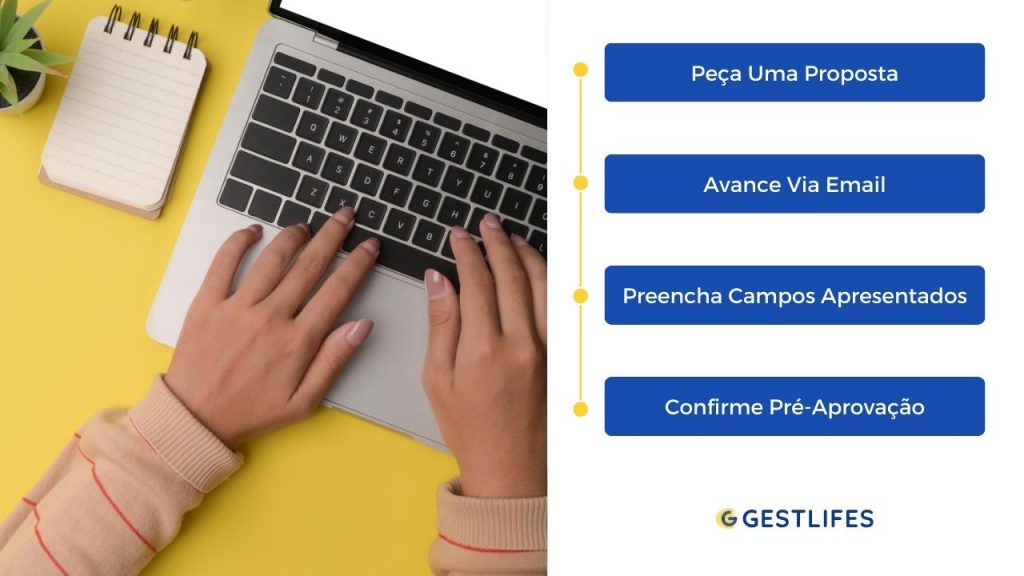

Para saber como solicitar a pré-aprovação do seu crédito habitação com a Gestlifes, vamos apresentar as etapas necessárias para completar o processo. Ao todo, são quatro passos simples e rápidos.

1. Peça Uma Proposta Com os Seus Dados

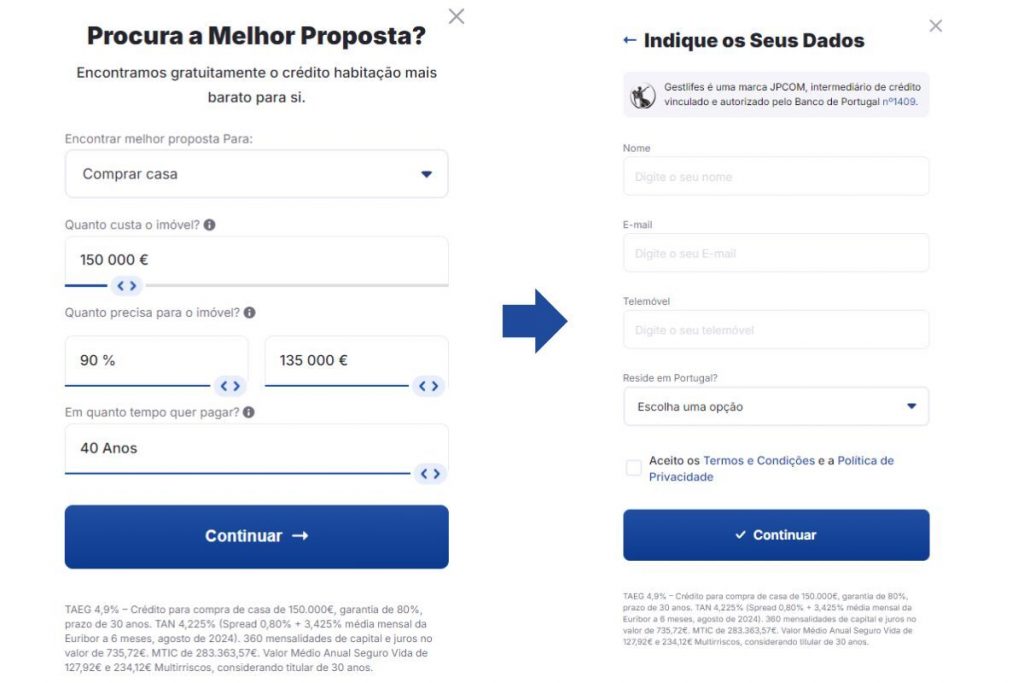

Para começar, clique em “Simular Já” e peça uma proposta que vá ao encontro das suas necessidades atuais.

Pensemos num exemplo concreto para facilitar: o Diogo quer comprar uma casa sozinho no valor de 150.000€ e quer pagar o imóvel em 40 anos. Para o empréstimo, pediu 90% do valor da habitação, ou seja, 135.000€.

Depois de especificar estas informações, só precisa de inserir os dados pessoais, nomeadamente, o nome, o email, o telemóvel e a residência.

Esta etapa termina quando clica em “Continuar”.

2. Consulte o Email Para Avançar

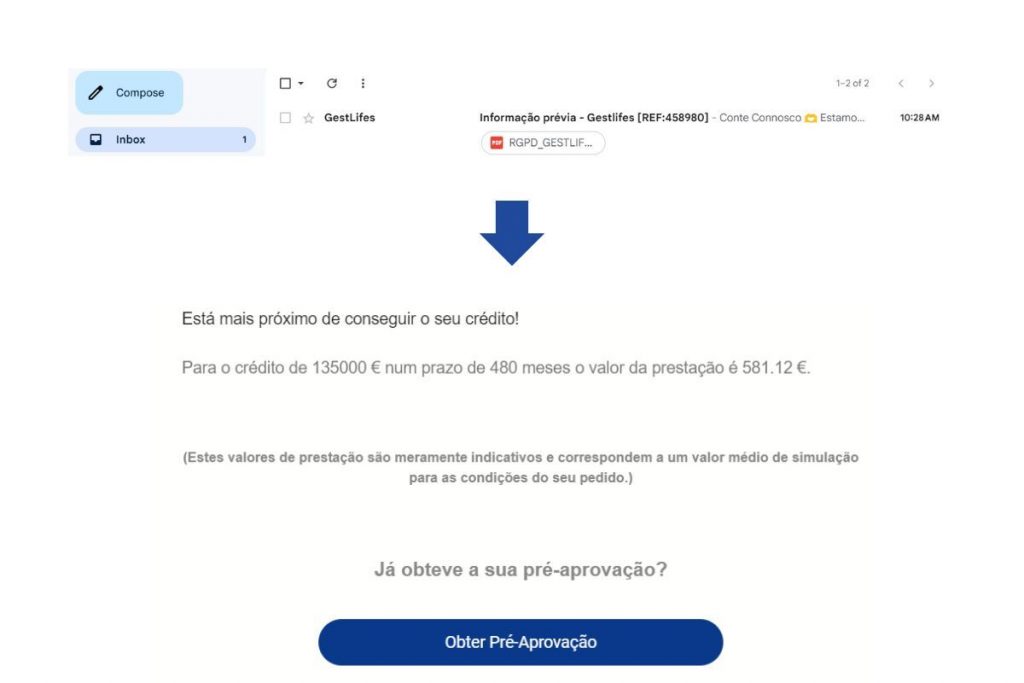

Assim que submete a sua proposta e os seus dados, recebe um email com uma referência associada ao seu pedido. Basta abrir a mensagem e clicar onde diz “Obter Pré-Aprovação”.

O email sintetiza a sua solicitação inicial e refere até a estimativa daquela que será a sua mensalidade com o crédito habitação. No caso do Diogo, vemos que rondará os 580€.

3. Preencha os Campos Apresentados

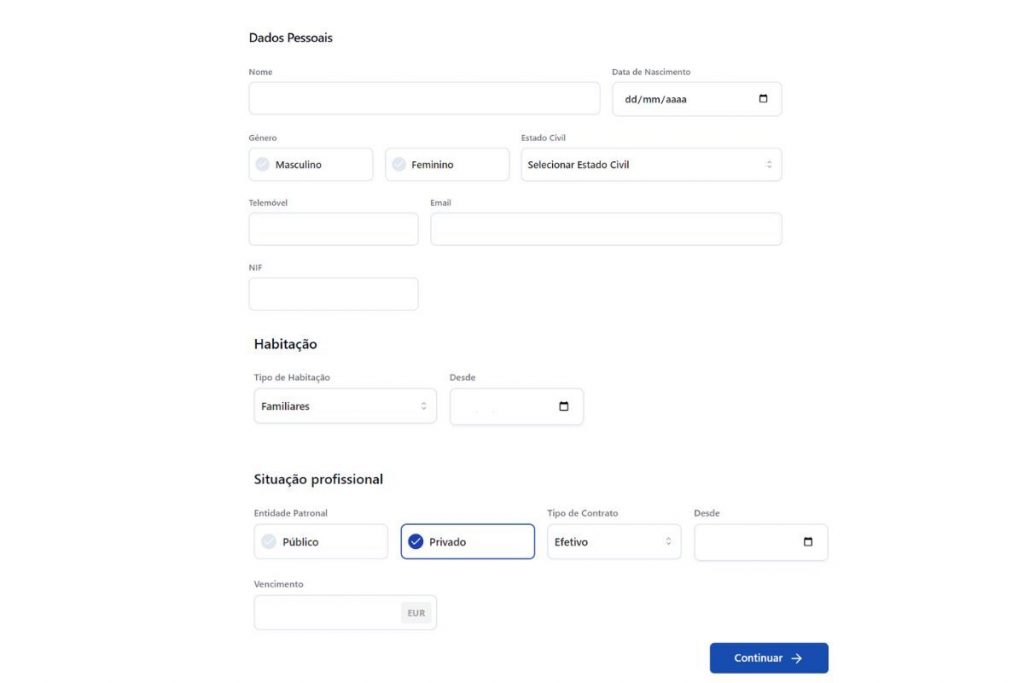

Nesta fase, só precisa de preencher os campos de três secções distintas:

- Dados Pessoais: as informações básicas, como o nome, a data de nascimento, o estado civil, o NIF, entre outras;

- Habitação: o tipo de habitação em que se encontra atualmente (o Diogo, por exemplo, vive com os familiares desde que nasceu);

- Situação Profissional: os dados sobre o seu atual contexto laboral, isto é, o tipo de contrato, o vencimento e o tipo de entidade (entre pública ou privada).

Para enviar estas informações, pode clicar em “Continuar” e vai receber uma última questão: “Quer incluir um segundo titular?”. Basta responder “Sim” ou “Não”.

💡 Se incluir um segundo titular, terá mais chances de ver o seu crédito habitação aprovado e poderá até conseguir uma proposta melhor.

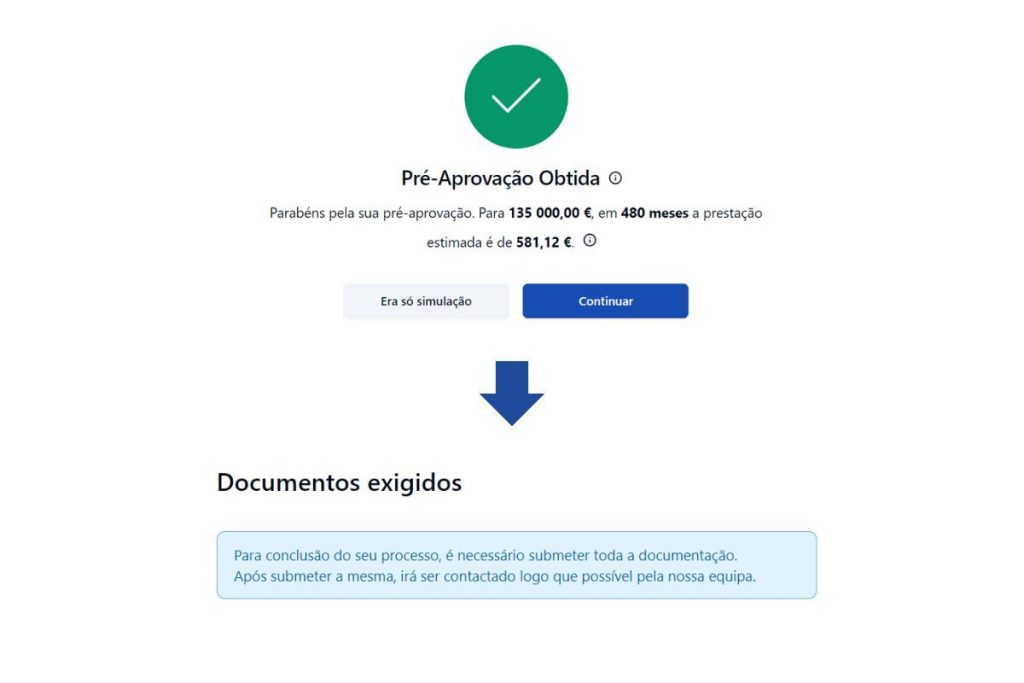

4. Confirme Pré-Aprovação e Envie Documentos

Esta é a etapa em que sabe se tem, ou não, a pré-aprovação do crédito habitação. Caso a resposta seja positiva, só precisa de enviar os seguintes documentos para finalizar o processo:

- Cartão de Cidadão;

- Comprovativo de morada;

- Três últimos recibos de vencimento;

- Último modelo 3 do IRS;

- Extratos bancários dos últimos três meses;

- Caderneta predial;

- Nota de liquidação;

- Mapa de Responsabilidades.

✅ Pode obter o último modelo 3 do IRS no Portal das Finanças e o seu Mapa de Responsabilidades no website do Banco de Portugal

Este é, como vê, um processo muito simples que decorre online e a melhor parte é que o serviço não envolve qualquer custo ou compromisso.

Fases de Aprovação do Crédito Habitação

Já percebe como funciona uma pré-aprovação do crédito habitação, mas a verdade é que este processo de financiamento é composto também por outras etapas importantes.

Só depois de atravessá-las terá uma decisão final por parte das entidades financeiras quanto à aprovação propriamente dita.

1. Documentação

Se a resposta à pré-aprovação for positiva, à partida, preenche os principais requisitos para avançar com o financiamento para um determinado montante.

💡 Nesta fase, poderá ainda não ter um imóvel identificado no mercado e poderá apenas querer confirmar que conseguirá obter o empréstimo.

Como tal, terá de enviar os documentos já identificados para avançar. Nesse seguimento, a entidade irá, então, fazer uma análise de risco individual através de diferentes formas:

- Através da análise dos seus rendimentos mensais e anuais;

- Com o cálculo da taxa de esforço do seu agregado familiar;

- Com a análise da estabilidade da sua situação profissional;

- Através da verificação de eventuais problemas bancários e de atrasos em pagamentos.

2. Avaliação do Imóvel

Depois do envio da documentação, e tendo luz verde para avançar com o processo, é obrigatório fazer uma avaliação do imóvel.

Neste caso, o banco irá agendar uma visita à casa, levada a cabo por um perito da área, na qual serão considerados fatores como a localização, o estado de conservação, áreas, exposição solar, ano de construção, eficiência energética, entre outros.

A vistoria tem um custo para o cliente, através da denominada comissão de avaliação, que está incluída no conjunto de encargos iniciais do crédito.

O objetivo da avaliação do imóvel é determinar o valor máximo de financiamento, em conformidade com o LTV (Loan-To-Value).

💡 Por exemplo, se comprar uma casa por 250.000€ e a avaliação fixar o valor do imóvel nos 200.000€, o empréstimo não poderá ser superior a 180.000€. Logo, teria de garantir capitais próprios de 70.000€.

Tal ocorre porque o banco só pode emprestar, no máximo, 90% do menor valor entre o montante de aquisição e o montante da avaliação, pelo que os 10% restantes terão de ser dados como entrada do crédito pelo cliente.

Saiba, ainda assim, que há situações em que poderá pedir um empréstimo habitação com 100% do valor financiado.

3. Aprovação Final

Depois de estabelecidas as condições finais para o crédito habitação, incluindo o montante que é possível financiar, será feita a aprovação final do empréstimo.

É emitida a carta de aprovação, que tem uma validade de 30 dias, e os envolvidos têm direito a um período de reflexão de 7 dias até comunicarem se pretendem concretizar o negócio.

Ora, ainda que já tenha passado pela fase anterior de pré-aprovação do crédito habitação, só aqui terá realmente a decisão da entidade relativamente ao financiamento.

4. Escritura ou DPA

Só nesta etapa final é que todo o processo de compra de um imóvel fica concluído. No fundo, passa a ter propriedade legal sobre a habitação e recebe a chave da sua nova casa.

É possível efetuar este contrato de compra e venda, cujo valor ronda os 700€, de duas formas:

- Escritura pública: é realizada numa Conservatória do Registo Predial ou num Cartório Notarial com a presença de todos os intervenientes;

- DPA (Documento Particular Autenticado): é submetido online por um advogado ou solicitador, após assinatura dos envolvidos.

É neste momento que há lugar ao pagamento de alguns custos, como o IMT, o imposto de selo e o registo da hipoteca sobre o imóvel.

💡 Leia ainda como funciona a isenção do IMT para jovens e saiba se tem direito ao apoio.

Dicas Para Facilitar a Pré-Aprovação do Empréstimo

Uma pré-aprovação pode tornar-se morosa, com tempos de resposta que podem chegar a um mês. Mas é possível facilitar a análise do banco para ter uma decisão mais brevemente.

Siga as seguintes dicas para acelerar este processo:

- Calcule a sua taxa de esforço: é importante conhecer a taxa de esforço do seu agregado familiar e definir uma prestação máxima que, idealmente, não seja superior a 35% dos seus rendimentos mensais;

- Inclua um segundo titular: é muito mais difícil conseguir uma pré-aprovação num contrato com um único titular, pois isso significa que irá suportar as despesas da casa sozinho. Pense em incluir um parceiro/a ou familiar. Em alternativa, equacione também a hipótese de acrescentar um fiador;

- Resolva problemas bancários: se estiver na lista negra do Banco de Portugal, é improvável que tenha uma resposta positiva. Regularize a sua situação e tenha sempre os pagamentos em dia, dado que a entidade irá verificar o seu histórico financeiro;

- Invista nas poupanças necessárias: segurança financeira é o que as entidades mais procuram nos clientes. Além disso, comprar casa requer um grande investimento e é necessário antever situações em que o valor da entrada, por exemplo, será maior do que o esperado inicialmente;

- Contacte várias entidades financeiras: pode ter uma pré-aprovação negativa num banco e uma validação noutra entidade financeira diferente. Dirija-se a várias instituições ou conte com um intermediário de crédito para ajudar.

A Gestlifes é especialista em crédito habitação e trabalha, diariamente, com centenas de clientes para identificar o melhor banco para empréstimo habitação em cada caso.

Se precisa de descomplicar este processo e quer poupar tempo, efetue a sua simulação abaixo: nós tratamos da sua pré-aprovação junto das melhores entidades do mercado.

Conclusão

A pré-aprovação do crédito habitação é uma fase importante no processo de comprar casa.

É através desta etapa que os bancos verificam se um cliente é elegível para um empréstimo, seja apenas para aquisição de um imóvel, seja para acesso a um crédito habitação mais obras.

Para tal, as entidades vão avaliar o seu perfil bancário, através da análise dos documentos comprovativos submetidos pelos clientes.

Além de dar alguma segurança de que conseguirá obter o financiamento, a validação preliminar do crédito reflete-se igualmente numa aprovação final mais simples e rápida.

Perguntas Frequentes

Como Funciona a Pré-Aprovação do Crédito Habitação?

Ter uma pré-aprovação de um crédito habitação significa que um cliente é elegível para solicitar o empréstimo, tendo por base uma primeira avaliação feita pelo banco ao seu perfil.

Esta é a fase inicial do processo, na qual o cliente envia todas as informações solicitadas e a entidade irá analisar as suas condições financeiras.

Desta forma, consegue ter uma noção do valor máximo que o banco poderá emprestar e percebe também se preenche os requisitos mínimos para aceder ao financiamento.

Quanto Tempo Demora a Pré-Aprovação de Um Crédito Habitação?

A pré-aprovação do crédito habitação pode demorar entre alguns dias até cerca de um mês, dependendo do risco que o cliente representa para o banco.

Uma Pré-Aprovação Significa Que o Empréstimo Será Aprovado?

Não, porque a pré-aprovação do crédito habitação não é vinculativa, ou seja, não implica que o empréstimo irá ser aprovado.

A aprovação final está igualmente dependente da avaliação do imóvel e do cálculo do LTV (Loan-To-Value), que serão efetuados depois da pré-aprovação.

Como Posso Solicitar Uma Pré-Aprovação do Crédito Habitação?

Ao avançar com um pedido de crédito habitação, tem duas hipóteses ao seu dispor:

- Dirigir-se a vários bancos, pedir simulações e solicitar pré-aprovações;

- Contar com um intermediário de crédito, que irá contactar as entidades por si e comparar ofertas.

Depois de submeter os documentos necessários, a entidade irá analisar o seu perfil e determinar se consegue uma pré-aprovação.

Quais os Documentos Necessários Para Crédito Habitação?

Os principais documentos a enviar aquando de um pedido de crédito habitação são os seguintes:

- Cartão de Cidadão;

- Comprovativo de morada;

- Três últimos recibos de vencimento;

- Último modelo 3 do IRS;

- Extratos bancários dos últimos três meses;

- Caderneta predial;

- Nota de liquidação;

- Mapa de Responsabilidades.

Há ainda outros ficheiros que deverá enviar aquando da escritura da casa, nomeadamente:

- Propostas de seguro de vida e multirrisco;

- Certidão da Conservatória do Registo Predial;

- Licença de habitação do imóvel;

- Declaração para liquidação do IMT;

- Certificado energético.

O Crédito Pré-Aprovado Pode Ser Negado?

Sim, pode. Apesar de poder ter uma pré-aprovação positiva, a validação final do crédito habitação depende da análise completa que o banco efetuar aos seus documentos e ao seu perfil de risco. Assim, o crédito anteriormente pré-aprovado poderá ser recusado em última instância.