Quando lê um contrato de crédito, já deve ter reparado que existem várias siglas que aparecem constantemente, como é o caso do MTIC.

Se está à procura um financiamento, saber exatamente o seu significado pode ajudá-lo a:

- Comparar propostas entre bancos;

- Escolher o empréstimo mais barato, poupando a longo prazo.

Fique, então, a saber o que é o MTIC, qual a sua importância e como é calculado pelas instituições financeiras.

O Que é o MTIC?

O MTIC é o Montante Total Imputado ao Consumidor e corresponde ao valor total que o cliente tem de pagar ao banco durante o período em que o empréstimo decorre.

Assim sendo:

MTIC = Montante do Empréstimo + Custos Extra do Crédito

Ou seja, para além do valor que pediu à entidade financeira, e que irá reembolsar ao longo dos anos, também terá de pagar:

- Taxas de juro, como a TAEG e a TAN;

- Comissões de abertura;

- Impostos;

- Comissões de processamento da prestação;

- Seguros;

- Taxa de amortização, caso o faça;

- Spread, num crédito habitação.

Considerando esta informação, o MTIC torna-se num dos pontos principais a prestar atenção num contrato de crédito.

Como é Calculado o MTIC?

Este cálculo é feito automaticamente quando lhe é mostrada uma proposta de crédito.

Assim, cabe a cada entidade financeira determinar este valor, sendo que ele é apresentado antes de assinar qualquer contrato.

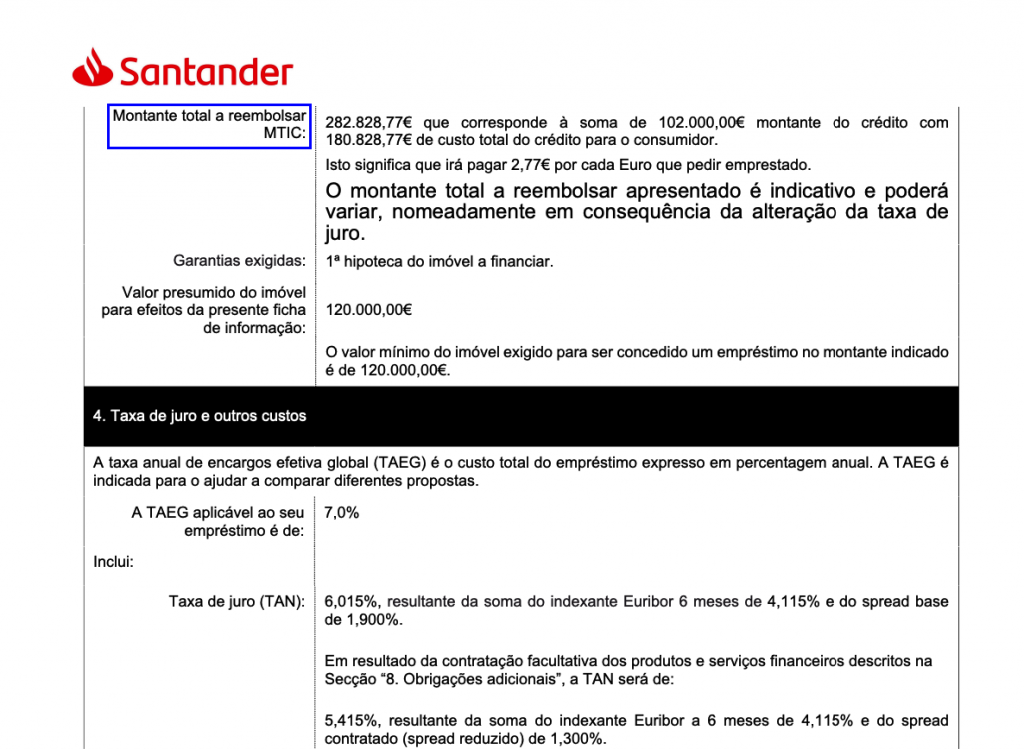

Se fizer um pedido de crédito e ele for aceite, a respetiva instituição bancária irá fornecer-lhe a FIN ou FINE antes da sua assinatura.

Mas o que é isso?

A FIN é a Ficha de Informação Normalizada, aplicável em casos de crédito ao consumo, e a Ficha de Informação Normalizada Europeia (FINE) remete para o crédito habitação.

Este documento contém toda a informação da proposta de crédito e estabelece os direitos e deveres entre a relação banco e cliente. Nela vai encontrar:

- Identificação do cliente;

- Características do contrato de crédito;

- Taxa de juro do empréstimo;

- Comissões e custos associados ao contrato;

- Prazo de pagamento;

- MTIC.

💡 Dica: Antes de assinar um contrato, leia atentamente a FIN ou FINE de uma proposta de crédito.

Onde Encontrar o MTIC do Crédito?

Como referimos mais acima, poderá consultar o MTIC da sua proposta de financiamento na:

- FIN (Ficha de Informação Normalizada), no caso de crédito pessoal, automóvel ou consolidado;

- FINE (Ficha de Informação Normalizada Europeia), no caso de crédito habitação.

O MTIC encontra-se no ponto 3 da FIN/FINE (Principais Características do Empréstimo).

Ao fazer uma simulação online, poderá facilmente descarregar este documento e assim comparar as várias ofertas das entidades.

Se quiser formalizar um financiamento, saiba que o banco é obrigado a fornecer a Ficha ao cliente, de modo a que tenha conhecimento não só do valor total a pagar, mas também de todas as condições associadas.

Como Varia o MTIC no Crédito Habitação?

Algo que também tem de ter em conta é o facto de o MTIC ser um valor que pode sofrer alterações se escolher taxas de juro variáveis

💡 Em 2022, 80,8% dos contratos de crédito à habitação foram celebrados a taxa variável, segundo dados do Banco de Portugal.

Essas variações acontecem quando as taxas são retificadas, o que acontece periodicamente. Esse período é escolhido por si, sendo geralmente de 3, 6 e 12 meses.

Caso seja um crédito habitação, o valor revisto é o da taxa da Euribor.

Ao contrário das taxas fixas, esta opção permite que, quando as taxas aplicadas são revistas, esse valor oscile, refletindo a possível alteração do valor do MTIC.

Por isso, numa FINE inicial de um empréstimo habitação, o MTIC acaba por ser apenas uma projeção daquilo que poderá pagar ao longo dos anos.

Na realidade, tudo irá depender do panorama da Euribor a longo prazo.

Por isso, aceitar taxas variáveis talvez seja benéfico em alguns casos, mas é inevitável que o montante total do crédito possa subir caso essas taxas aumentem, o que é um risco para si.

💡 Ler Mais: Taxa Variável ou Fixa? Qual a Melhor?

Qual a Importância do MTIC?

Como se sabe, um crédito é um produto financeiro comercializado por entidades bancárias. Isto envolve que tenha de pagar à instituição financeira para usufruir deste serviço.

Ou seja, vai gastar mais pelo seu crédito do que o montante que pediu ao banco.

Essa é uma das razões porque o MTIC é tão importante.

Ao comparar este valor entre diferentes entidades, evita gastar mais do que o necessário, encontrando a opção mais barata. Assim, verá quanto vai desembolsar na totalidade até ao fim do empréstimo.

Sabemos que um empréstimo é um encargo adicional a longo prazo, por isso também existe uma preocupação com o fator poupança.

Olhar apenas para a mensalidade é enganador, porque mesmo conseguindo mais liquidez todos os meses, estará a pagar mais a longo prazo.

📋 Nota: O objetivo será aliar um MTIC reduzido a uma prestação mensal mais baixa.

Desta forma, tanto paga menos pelo seu crédito como também tem mais folga financeira no dia a dia.

Exemplo Prático

Como é que percebe realmente a influência das caraterísticas de um crédito no seu MTIC?

Nada melhor do que pegar num exemplo e aplicá-lo ao seu caso para que veja o quanto pode poupar se entender todos os aspetos destacados na FIN.

Vejamos o desenrolar do seguinte pedido de crédito habitação:

- Uma família precisa de 280.000€ para comprar uma casa;

- Vai pedir um empréstimo num prazo de 40 anos;

- Decide pedir simulações a 2 entidades diferentes.

Uma vez entregues as simulações, estas são as caraterísticas do financiamento para cada caso:

| Entidade Financeira | TAEG | TAN | Spread | MTIC |

|---|---|---|---|---|

Entidade A | 3,5% | 2,81% | 1,15% | 413.613,48€ |

Entidade B | 2,79% | 2,16% | 1,25% | 386.794,45€ |

É muito habitual que, para comprar uma casa, se dê bastante relevo ao spread.

Esta taxa representa a margem de lucro para a instituição financeira que lhe cede o crédito habitação e costuma ser um grande comparativo entre créditos.

No entanto, repare como a Entidade A apresenta o spread mais baixo, mas, mesmo assim, é o empréstimo onde o MTIC é mais elevado.

Assim, não se deixe enganar e nunca se esqueça de verificar a TAEG (percentagem do montante que é adicionado aos custos do crédito).

💡 Dica: Fixe as siglas TAEG e MTIC, pois estes valores devem ser sempre analisados com cuidado

Neste caso, a Entidade A apresentava um spread baixo, mas tinha uma taxa de juro superior à Entidade B.

Isto acontece quando as instituições bancárias exigem que adquira produtos financeiros para reduzir o valor do spread.

Esses serviços adicionais acarretam mais gastos associados ao crédito, logo, uma TAEG maior.

- 413.613,48€ (Entidade A) – 386.794,45€ (Entidade B) = 26.819,03€ que evita gastar

Com uma diferença de mais de 26.000€ que nunca chegará a desembolsar, esta família acabou por subscrever ao empréstimo da Entidade B.

Esta dica funciona tanto para comparar créditos para comprar um automóvel, consolidar empréstimos ou para um empréstimo a nível pessoal.

Para poupar trabalho e tempo, a Gestlifes envia o seu pedido a vários bancos.

Com uma simulação, recolhemos diferentes soluções de financiamento para o seu caso e encontramos a melhor oferta para si.

Conclusão

O valor que pede ao banco não corresponde ao montante que terá de pagar. Isto porque existem encargos e comissões que as entidades incluem quando lhe empresta dinheiro.

Como qualquer entidade financeira tem a obrigação de fornecer o valor do MTIC para cada proposta de crédito, é preciso comparar várias opções para saber qual delas oferece as melhores condições para cada pedido.

Por isso e para que se salvaguarde, deve ter sempre em atenção o valor do MTIC para conseguir encontrar a solução mais barata.

Perguntas Frequentes

O Que é o MTIC?

O MTIC significa Montante Total Imputado ao Consumidor e este é o valor que corresponde ao gasto total que o cliente terá com o empréstimo.

Este valor incluí o montante total do crédito e todas as despesas adicionais, como por exemplo, as taxas de juro, as comissões, seguros e outros encargos.

Assim, o MTIC é um dos pontos principais a prestar atenção num contrato de crédito.

Como Calcular o MTIC?

O cálculo do MTIC é feito de forma automática e, sempre que pede uma simulação de crédito, encontrará este valor indicado na FIN ou FINE.

Estes documentos permitem identificar as condições do financiamento, as taxas de juro associadas, e todos os encargos que lhe vão ser cobrados e que estão associados ao cálculo do MTIC.

Qual a Importância do MTIC?

O MTIC é um elemento importante para perceber quanto vai pagar, no total, pelo financiamento.

Ao comparar este valor entre diferentes entidades, evita gastar mais do que o necessário, encontrando a opção mais barata.

Assim, verá quanto vai desembolsar até ao fim do empréstimo.