Através de um crédito pessoal, consegue obter dinheiro extra para várias finalidades. Mas, com tantas entidades no mercado, torna-se complicado identificar o melhor empréstimo.

Para ter sucesso nessa missão, vamos partilhar consigo:

- Os bancos com as ofertas de crédito pessoal mais barato;

- Como escolher o melhor financiamento;

- Dicas para acelerar a aprovação do empréstimo.

Ao simular online com a Gestlifes, pode também receber as propostas de crédito pessoal mais vantajosas. Basta indicar-nos o montante de que precisa e alguns dados adicionais. Depois, receberá um contacto da nossa equipa para dar início ao processo.

Qual é o Melhor Crédito Pessoal em 2025?

| Entidade | TAEG | Montante | Prazo |

|---|---|---|---|

CGD | Desde 9,9% | 3.000€ – 75.000€ | 24 – 84 meses |

Crédito Agrícola | Desde 10,0% | 500€ – 75.000€ | 12 – 84 meses |

Banco CTT | Desde 10,0% | 1.000€ – 75.000€ | 12 – 84 meses |

Cetelem | Desde 10,0% | 1.000€ – 75.000€ | 12 – 84 meses |

Credibom | Desde 10,44% | 5.000€ – 75.000€ | 24 – 84 meses |

Unibanco | Desde 10,6% | 5.000€ – 75.000€ | 24 – 84 meses |

Cofidis | Desde 11,4% | 2.500€ – 50.000€ | 24 – 84 meses |

Santander | Desde 12,6% | 1.500€ – 75.000€ | 24 – 84 meses |

Novo Banco | Desde 13,2% | 2.000€ – 75.000€ | 6 – 84 meses |

Millennium BCP | Desde 13,3% | 1.000€ – 75.000€ | 12 – 84 meses |

BPI | Desde 13,3% | 1.000€ – 75.000€ | 18 – 84 meses |

Bankinter | Desde 15,8% | 5.000€ – 75.000€ | 36 – 84 meses |

Dados referentes a crédito pessoal sem finalidade específica | Valores extraídos dos websites das financeiras em fevereiro de 2025

O melhor crédito pessoal é aquele que apresenta as taxas de juro mais baixas. Dessa forma, consegue-se uma mensalidade e um custo final (MTIC) menores.

Como a TAEG inclui todas as taxas de juro e outros custos associados, este deve ser o indicador a privilegiar numa análise de empréstimo pessoal. Em bom rigor, a oferta que apresenta a TAEG inferior resulta no melhor crédito.

💡 Os tetos máximos das TAEG são atualizados trimestralmente pelo Banco de Portugal, o que tem implicações nas simulações de crédito pessoal dos bancos.

Para ilustrar a importância de analisar a TAEG quando pede um crédito pessoal, vamos apresentar um exemplo.

Imagine que a Catarina pede um crédito pessoal online sem finalidade específica com as características seguintes:

- Montante de financiamento de 10.000€;

- Prazo de pagamento de 72 meses.

Após fazer uma pesquisa, encontrou duas ofertas: a da Cofidis e a do Bankinter. Eis as propostas de cada uma destas entidades:

| Entidade | TAEG | Prestação | MTIC |

|---|---|---|---|

Cofidis | 13,5% | 195,84€ | 14.276,48€ |

Bankinter | 15,9% | 200,19€ | 14.901,86€ |

Dados extraídos do website das financeiras em fevereiro de 2025

Por apresentar uma TAEG inferior, a proposta da Cofidis, neste caso em particular, é a mais benéfica: quer a prestação do crédito quer o custo final são inferiores.

Simulador de Crédito Pessoal Online

Continuar

A simulação de um crédito pessoal pode ser feita no website de cada banco.

A questão é que, quando recorre a uma instituição financeira em particular, não consegue fazer comparações com as propostas de outros bancos.

➡️ No limite, poderá comparar propostas de crédito pessoal manualmente em cada financeira, mas esse processo é moroso e mais complexo.

Mas há uma boa notícia: pode utilizar o simulador 100% online e gratuito da Gestlifes.

Assim que preenche o formulário, comparamos, por si, os créditos pessoais dos diversos bancos e encontramos a proposta mais benéfica tendo por base as suas necessidades.

Além disso, consegue outros benefícios:

- Recebe uma resposta imediata no seu email com a sua prestação estimada;

- Tem o apoio de um gestor dedicado no decorrer de todo o processo de financiamento;

- Pode indicar a finalidade do crédito pessoal, o que permite encontrar mais propostas e obter condições especiais, como, por exemplo, prazos até 120 meses e taxas de juro menores.

É Seguro Simular e Pedir Um Crédito Pessoal Online?

Sim, é seguro pedir um crédito pessoal online, desde a simulação até à assinatura do contrato. Com efeito, todos os bancos e intermediários de crédito autorizados a disponibilizar esta solução têm de ser certificados pelo Banco de Portugal.

Ora, o importante é verificar sempre que está a recorrer a uma entidade credível, de modo a evitar burlas no crédito online.

✅ Conheça a listagem das entidades financeiras devidamente autorizadas pelo regulador português.

A Gestlifes, em particular, é uma marca registada com o Nº 1409 no Banco de Portugal e à qual é totalmente seguro pedir uma simulação de empréstimo pessoal online.

Na verdade, a procura por este tipo de financiamento tem crescido. Esta tendência reflete também a segurança associada a estes créditos.

[Entre janeiro e novembro do ano passado], o crédito pessoal, que representa a maior fatia do crédito ao consumo, aumentou 6% para 3,4 mil milhões de euros.

– Jornal ECO

É Possível Obter Crédito Pessoal Com Resposta Imediata?

Sim, é possível. Há, aliás, algumas entidades financeiras que comunicam mais obviamente soluções de crédito pessoal online com resposta imediata:

- O Millennium BCP refere especificamente, no website, que “a decisão é imediata”.

- A Caixa Geral de Depósitos (CGD) menciona uma “decisão na hora” condicionada à entrega da documentação necessária.

- A Puzzle diz mesmo que “recebe a resposta em 1 minuto”.

No entanto, é preciso interpretar estas indicações com alguma cautela. De facto, o mais prudente é falar numa pré-aprovação.

É que, quando solicita um crédito pessoal online, os bancos poderão efetivamente indicar se tem as condições para obter o financiamento, mas esse é apenas um parecer preliminar sobre a aprovação. No fundo, não é vinculativo.

👉 A resposta final depende de uma análise mais exaustiva ao seu perfil de risco.

Se a instituição financeira conseguir dar realmente uma resposta imediata, essa opção estará apenas disponível aos clientes que já têm uma conta no banco.

Qual é, Então, o Tempo de Aprovação de um Crédito Pessoal Online?

- Embora consiga ter uma resposta imediata (leia-se “pré-aprovação”), o prazo para a aprovação oficial de um crédito pessoal online está balizado entre as 24 e as 48 horas úteis.

- O tempo de aprovação do empréstimo varia de acordo com a análise que o banco faz ao seu perfil de crédito, seja um financiamento urgente ou não.

- Depois da aprovação, terá ainda de aguardar pela disponibilização do dinheiro propriamente dito. Este processo poderá demorar cerca de 48 horas úteis.

- Para ter a certeza de que estes prazos se aplicam ao seu pedido, deve fazer essa solicitação em dias úteis. Dessa forma, não existem atrasos na resposta do banco.

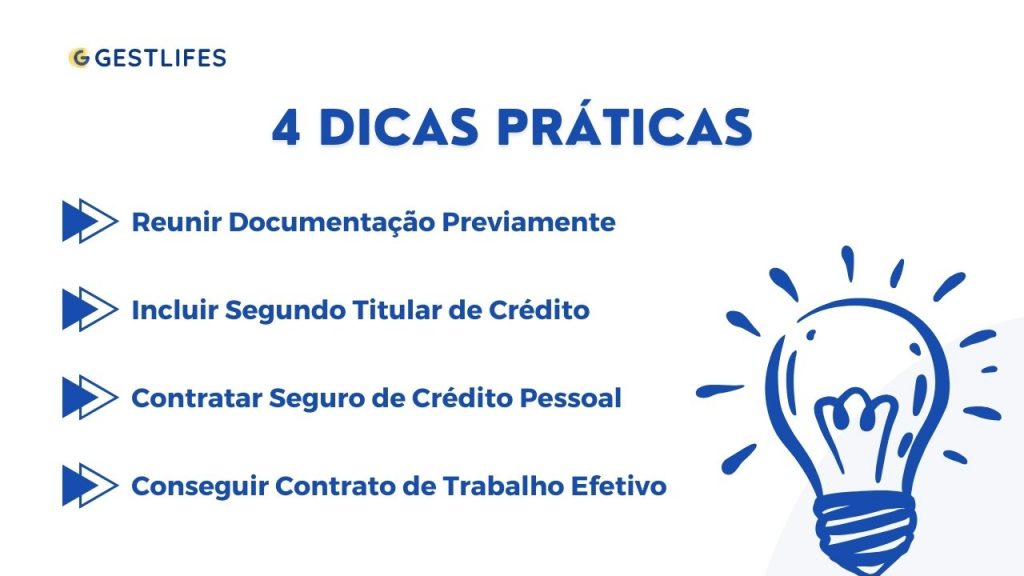

Dicas Para Acelerar a Aprovação do Crédito Pessoal Online

Para dar maiores garantias à instituição bancária de que consegue assumir o contrato de crédito e, assim, conseguir um financiamento mais célere, foque-se nas dicas seguintes:

Reúna a Documentação Previamente

Se conseguir juntar previamente os ficheiros necessários para obter um crédito pessoal online, o processo será ainda mais célere. No fundo, estará a adiantar-se e a ganhar tempo.

Inclua um Segundo Titular

Uma segunda pessoa associada ao empréstimo significa maior garantia de cumprimento do contrato, pelo que terá maior chance de uma aprovação rápida do crédito com a inclusão de outro titular.

Contrate Seguro de Proteção ao Crédito

Nalguns casos, esta é mesmo uma obrigatoriedade, mas, nas situações em que não há essa condição, pondere na mesma esta subscrição. Apesar de poder aumentar a sua mensalidade, estará também a dar uma maior segurança ao banco.

Consiga Contrato de Trabalho Efetivo

Evidentemente, esta possibilidade não está tanto no seu controlo, mas saiba que um contrato de trabalho a termo incerto significa também maior segurança aos olhos das entidades bancárias. A probabilidade de aprovação rápida do crédito pessoal é, por isso, maior.

Se estiver com dificuldades em conseguir a aprovação do seu crédito pessoal online, estas dicas irão certamente ajudar.

👍 Caso tenha outros financiamentos em curso, poderá ponderar uma consolidação dos créditos. Esta é também uma forma de baixar a sua taxa de esforço, por aceder a uma mensalidade única e mais baixa.

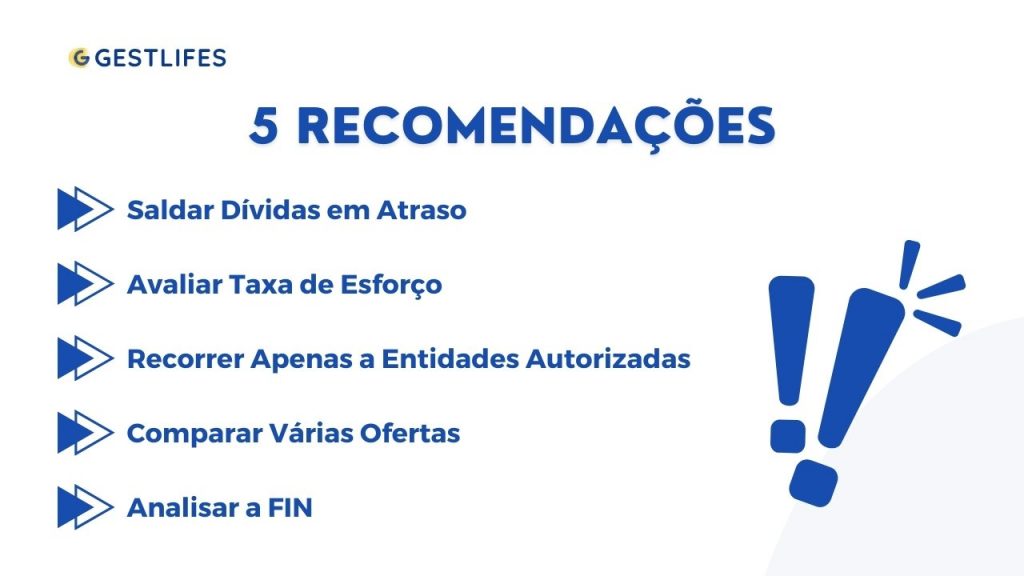

Cuidados a Ter Antes de Pedir um Crédito Pessoal Online

Há cinco recomendações que deve considerar antes de pedir o seu crédito pessoal online.

Salde Dívidas em Atraso

Esta é uma condição imperativa. Para obter a aprovação do seu empréstimo, é essencial garantir que não tem créditos em incumprimento no seu Mapa de Responsabilidades.

Se houver dívidas pendentes, faça os possíveis para liquidá-las.

Avalie a Sua Taxa de Esforço

Se a sua taxa de esforço for demasiado elevada (acima dos 50%), muito provavelmente, já não tem espaço para pagar este encargo sem colocar em causa a sua saúde bancária.

Para contornar este obstáculo, pode, por exemplo, diminuir o montante solicitado ou aumentar o prazo de pagamento.

A sua taxa de esforço deve estar, idealmente, abaixo dos 35%.

Recorra Apenas a Entidades Autorizadas

Lembre-se de solicitar crédito pessoal exclusivamente junto das instituições de crédito devidamente registadas e autorizadas pelo Banco de Portugal.

Os empréstimos particulares não são uma opção viável.

Compare Várias Ofertas

A regra de ouro quando solicita um empréstimo é comparar o maior número de propostas. Só assim terá a certeza de que acede ao crédito pessoal mais benéfico.

Pode aproveitar o simulador de intermediários de crédito como a Gestlifes, já que, com um único formulário, conseguirá aceder a várias ofertas de financiamento e conseguirá perceber qual é a mais vantajosa para o seu caso em particular.

Analise a FIN

Quando analisar diferentes propostas de crédito pessoal, avalie cuidadosamente a Ficha de Informação Normalizada (FIN) dessas ofertas.

No fundo, a FIN é o documento que apresenta todas as características do crédito pessoal. Este ficheiro permite comparar várias propostas de crédito de diferentes instituições bancárias ou mesmo dentro de uma só entidade.

✅ Os bancos estão sempre obrigados a disponibilizar a FIN aos clientes antes da contratação de um empréstimo.

Documentos e Requisitos Para Ter Crédito Pessoal

Documento de Identificação | Cartão de Cidadão ou Bilhete de Identidade |

Comprovativo de Morada Fiscal | Cópia de uma fatura da luz, água, telecomunicações, etc. |

Comprovativo de IBAN | Obtido numa caixa multibanco ou através do homebanking do seu banco |

Comprovativo de Rendimentos | Cópia dos últimos três recibos de vencimento e do último Modelo 3 do IRS |

Mapa de Responsabilidades | Obtido através da Central de Responsabilidades de Crédito no site do Banco de Portugal |

Antes de concederem um financiamento pessoal, os bancos utilizam os documentos listados para analisar a sua situação profissional, os seus rendimentos anuais e o seu historial enquanto consumidor de créditos.

✅ O Modelo 3 do IRS está disponível na sua área pessoal no website do Portal das Finanças.

O objetivo das entidades financeiras é perceber se tem estabilidade financeira para liquidar o empréstimo.

Por isso, deve manter um perfil de crédito saudável e sem registo de incumprimentos prévios.

👉 O banco pode requerer o envio de outros ficheiros além dos listados se considerar relevante durante a análise ao seu perfil.

Adicionalmente, há dois grandes requisitos a cumprir indispensavelmente para ter acesso ao seu empréstimo pessoal:

- Idade entre os 18 e os 75 anos;

- Residência em Portugal.

Quais são os Custos do Crédito Pessoal Online?

TAEG | Sempre Aplicável |

Imposto de Selo | Sempre Aplicável |

Taxa de Amortização | Sempre Aplicável |

Comissões de Abertura | Nem Sempre Aplicável |

Seguros | Nem Sempre Aplicável |

Todos os contratos de crédito incluem juros e outras despesas. O mesmo acontece até quando pede um cartão de crédito.

No caso dos empréstimos pessoais, estes custos dependem da finalidade do crédito e do banco. No entanto, existem encargos comuns:

- TAEG: indicador que representa o custo total do financiamento expresso em percentagem anual do montante total do empréstimo. Ora, é com base na TAEG que o montante total do crédito aumenta ou diminui.

- Imposto de Selo: o pagamento do imposto de selo é obrigatório em todos os financiamentos. No caso do crédito pessoal, o imposto será de 0,12% se o prazo for inferior a um ano; e de 1,5% caso seja superior a esse período.

- Taxa de amortização: se quiser pagar antecipadamente o empréstimo, aplica-se uma taxa de amortização de crédito pessoal. Esta comissão é de 0,25% se faltar menos de um ano para terminar o crédito e de 0,5% se faltar mais de um ano.

Outras despesas, nomeadamente os seguros e comissões de abertura, serão aplicáveis apenas nalguns bancos.

👍 Numa situação de aperto ou perante imprevistos, como doenças ou desemprego, um seguro de crédito, em particular, pode dar-lhe uma segurança extra para conseguir cumprir o pagamento e evitar o sobreendividamento.

Facultativos ou não, lembre-se de que todos os custos e condições do seu contrato de crédito estão devidamente discriminados na Ficha de Informação Normalizada.

💡 Leia Mais: Tenho Um Crédito Pessoal. Posso Fazer Outro?

O Que Acontece Se Não Pagar Um Crédito Pessoal?

Em caso de incumprimento do empréstimo pessoal, poderá enfrentar alguns obstáculos. Destacamos quatro.

- Juros de mora: ao atrasar o pagamento das prestações, terá de suportar juros de mora que irão aumentar por cada dia passado sem saldar esta dívida.

Em caso de mora do devedor e enquanto a mesma se mantiver, as instituições podem cobrar juros moratórios, mediante a aplicação de uma sobretaxa anual máxima de 3%, a acrescer à taxa de juros remuneratórios aplicável à operação (…).

– Decreto-Lei n.º 58/2013

- Crescimento da dívida: esta é uma consequência direta dos juro de mora. A acumulação de juros resulta num aumento da dívida que tem perante o banco.

- Presença na lista negra do Banco de Portugal: se estiver com pagamentos em atraso, poderá ver o seu nome incluído na lista negra do regulador e ver outros créditos recusados.

- Penhora de bens: se tiver dado como garantia um bem como, por exemplo, o carro (no caso do crédito automóvel), poderá vê-lo penhorado como consequência da falha de pagamentos.

Para combater o incumprimento, o Banco de Portugal lançou duas medidas: o PARI e o PERSI, que funcionam como uma rede de apoio para os clientes.

Pode, em todo o caso, evitar que esses mecanismos de ajuda sejam acionados ao adotar as boas práticas que partilhámos. Dessa forma, estará numa posição para gozar confortavelmente dos benefícios do crédito pessoal.

❗️ De acordo com o DL n.º 133/2009, de 02 de Junho, tem o direito de anular o empréstimo nos primeiros 14 dias após a assinatura do contrato e não precisa de apresentar justificação para essa desistência.

Conclusão

É possível obter um crédito pessoal online com resposta imediata, mas este não deve ser o principal fator a considerar no momento de pedir um empréstimo.

De facto, deve avaliar características como a TAEG do financiamento para garantir que beneficia do crédito mais barato.

Lembre-se também de que não precisa de aceitar a primeira opção de crédito pessoal que conhece. Compare as propostas de várias entidades financeiras e escolha a que melhor se adapta às suas necessidades.

Através do nosso simulador, consegue fazer tudo de uma só vez e evita prolongar o processo, sendo até possível receber o dinheiro na conta em 24 horas.

Continuar

Perguntas Frequentes

Qual é o Crédito Pessoal Mais Barato?

De uma forma geral, o crédito pessoal mais barato é aquele que apresenta a menor TAEG. No entanto, uma proposta de financiamento irá sempre variar muito de acordo com o perfil do cliente e as características do crédito solicitado. A melhor estratégia para encontrar o melhor empréstimo é, assim, fazer uma simulação online.

Como Pedir Um Crédito Pessoal?

O crédito pessoal pode ser pedido a partir dos formulários existentes nos websites de cada banco. Como alternativa, pode contar com o apoio de intermediários de crédito. Estas entidades comparam várias propostas de empréstimo por si e apresentam a oferta mais adequada às suas necessidades e ao seu perfil financeiro.

Quanto Tempo Demora um Crédito Pessoal a Ser Aprovado?

Embora consiga ter uma resposta imediata nalguns casos, a larga maioria das instituições de crédito em Portugal aprova um empréstimo pessoal em prazos balizados entre as 24 e as 48 horas úteis. Depois, o montante financiado é depositado na sua conta bancária num prazo semelhante.

Existem Créditos Pessoais Com Resposta Imediata?

Sim, atualmente, já existem ofertas de crédito pessoal com pré-aprovação.

Isto significa que pode obter uma resposta no momento da simulação para perceber se vai conseguir o financiamento do empréstimo pessoal.

Ao preencher o formulário de crédito pessoal com os seus rendimentos e despesas, os bancos conseguem perceber automaticamente se tem as condições necessárias para pagar o financiamento.

Assim, tem logo à partida um parecer positivo ou negativo sobre a aprovação.

Mas esta pré-aprovação não é vinculativa, ou seja, mesmo que tenha o crédito validado num primeiro momento, esse empréstimo pode ser recusado em última análise.

Qual é o Melhor Crédito Pessoal em 2025?

O melhor crédito pessoal em 2025 é aquele que apresenta a Taxa Anual Efetiva Global (TAEG) mais baixa. Para encontrar a taxa mais reduzida, deve comparar várias propostas de empréstimos pessoais.

Se fizer o seu pedido de crédito pessoal com o simulador da Gestlifes, a nossa equipa realiza esse trabalho por si.

Comparamos várias propostas de entidades financeiras diferentes para lhe apresentar o crédito pessoal mais barato. Este serviço é completamente grátis e não implica qualquer compromisso.

Para Que Serve Um Crédito Pessoal?

Um crédito pessoal é um tipo de financiamento disponibilizado para ajudar a realizar projetos pessoais que, de outro modo, seriam difíceis de concretizar.

Quer haja imprevistos, quer tenha objetivos pessoais por cumprir, este crédito pode ser solicitado para várias finalidades, como, por exemplo, mobilar ou fazer obras em casa, para cobrir despesas de saúde ou de educação, ou mesmo para férias.

Apesar de haver finalidades específicas, a verdade é que um empréstimo pessoal pode ser utilizado para praticamente qualquer propósito.

A grande diferença em escolher uma finalidade concreta é que essa escolha pode resultar numa taxa mais baixa para o seu empréstimo pessoal.

Qual a Taxa de Esforço Para Pedir Um Crédito Pessoal?

Idealmente, a taxa de esforço para pedir um crédito, incluindo um crédito pessoal, não deve ultrapassar os 35%.

A taxa de esforço mede a percentagem do rendimento de um agregado familiar que se destina ao pagamento de prestações de crédito.

Ou seja, este valor mede o esforço de uma família para pagar um crédito.

Quais os Documentos Necessários Para Pedir Um Empréstimo Pessoal?

Por norma, as instituições de crédito pessoal em Portugal pedem os seguintes documentos para prosseguir com a sua simulação: cartão de cidadão, comprovativo de morada fiscal, comprovativo de IBAN, últimos 3 recibos de vencimento, último Modelo 3 do IRS e Mapa de Responsabilidades.

Quanto Posso Pedir num Crédito Pessoal Online?

Por norma, os montantes de financiamento dos créditos pessoais online variam entre 1.000€ e 75.000€. No entanto, isto irá depender de banco para banco.

Tenha em atenção que, quanto maior o valor do seu empréstimo, maior será a sua prestação mensal e os juros a pagar. Peça apenas aquilo de que realmente necessita.

O Que Acontece Se Não Pagar o Crédito Pessoal?

Ao deixar de cumprir as suas obrigações com o empréstimo pessoal, a entidade financeira será obrigada a acionar um processo legal para ser ressarcida da dívida.

Isto pode tornar-se num processo ainda mais complicado com penhora de salários, nome na lista negra do Banco de Portugal, ou juros de mora, por exemplo.

Se estiver à beira do incumprimento, não deixe de falar com o seu banco para encontrar uma melhor solução.

Por outro lado, se tiver vários empréstimos, poderá recorrer a uma solução de crédito consolidado.

O Meu Pedido de Empréstimo Pessoal Foi Recusado. E Agora?

Os pedidos de créditos pessoais podem ser recusados pelo banco quando o cliente não está em condições de cumprir o pagamento ou quando tem prestações em atraso no Mapa de Responsabilidades.

A principal solução passa por melhorar a sua saúde financeira.

Se já tiver outros créditos e precisar de um financiamento extra, pode ainda pensar num crédito consolidado para juntar os vários empréstimos e conseguir um fôlego financeiro.